日本IPO融资份额在亚洲萎缩

编者按:本文来自日经中文网,作者 堤健太郎,36氪经授权发布。

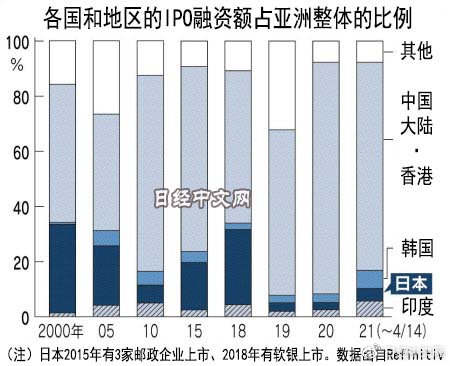

从亚洲的首次公开募股(IPO)来看,日本市场的存在感正在下降。在亚洲整体的IPO融资额中,日本市场的份额在5%以下,与2000年的逾3成相比大幅缩小。成为课题的是对日本未上市企业的资金供给和日本特有的IPO发行价的确定过程。日本要推动企业的新陈代谢,激活IPO市场不可或缺,日本政府也开始为解决问题启动讨论。

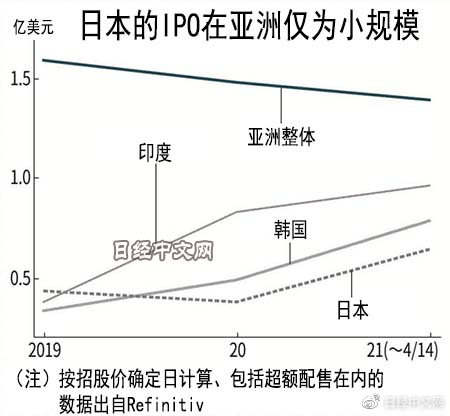

金融信息公司Refinitiv的数据显示,2021年日本国内的IPO融资额截至4月14日约为2000亿日元(按招股价敲定日计算,包括超额配售在内)。亚洲整体约为4.57万亿日元,日本的份额仅为4.6%。

IPO融资份额最大的是香港市场,占亚洲整体的4成。中国大陆为3成。进入2021年后,香港相继迎来快手、百度(二次上市)等3000亿~5000亿日元规模的大型IPO。

另一方面,在日本市场,预定4月22日上市的人才服务商ViZional(约680亿日元)是今年最大规模IPO。在IPO融资额上,日本还低于韩国和印度等。

从每起IPO的融资金额来看,近年来亚洲整体徘徊在160亿日元左右。在日本仅为40亿~70亿日元左右,IPO规矩之小显得突出。

日本的IPO融资额增长乏力的原因主要有2个。其一是有助于培育IPO预备队的对未上市企业的投资规模较小。美国调查公司PitchBook的统计显示,2020年日本的风险投资机构(VC)的投资额为21亿美元。明显低于中国大陆的593亿美元、印度的116亿美元、新加坡的31亿美元。

在其他国家,美国和中国大陆的丰富资金流入,而日本的风投机构多使用日本国内的资金。采用国际会计准则的日本风投机构较少,难以和海外比较。对于国内外的机构投资者来说,难以向日本投入资金。日本国内风投机构的高管表示,“风投以外的基金等的资金供给也很缺乏”。

第二个原因是日本的IPO过程被认为容易使企业IPO的发行价降低。在日本,券商根据对投资者的需求调查确定新股发行价时,基本上处于事前确定的招股价区间内已经成为惯例。

日本交易所集团(JPX,旗下拥有东京证券交易所)

另一方面,在美国等地,如果券商认为需求强劲,设定的发行价高于招股价区间的情况也很多。日本的惯例有可能正在导致IPO的规模缩小。

2021年在日本上市的股票的开盘价涨幅(显示开盘价与发行价相比的涨幅)的单纯平均为2倍。大幅高于香港的逾1成、韩国的7成、印度的近2成。较高的开盘价涨幅对于申购中签的投资者来说是获得收益的机会,但发行价和市场价格的差距最终对于企业来说可能是消极的。2020年上市的IT企业的高管表示,“本来应该可以筹集更多的资金”。

一桥大学研究生院的铃木健嗣教授对比2013~2019年在新兴市场上市的企业的发行价和上市后的股价,估算称企业和原有股东的经济损失平均为20亿日元。

日本政府最近全面开始讨论如何激活IPO市场等。在3月的增长战略会议上,提出了通过完善制度等,促进未上市股票投资。日本内阁官房长官加藤胜信表示,“将讨论改变发行价的决定方法等应对措施”。

各国的交易所都把竞争焦点转向跨境争取强有力初创企业来自己这里上市。日本如果不加快解决有关IPO市场的课题,有可能被竞争对手远远甩开。

版权声明:日本经济新闻社版权所有,未经授权不得转载或部分复制,违者必究。