最前线 | 一季度香港主板完成35宗IPO,仅1/3新股股价高于发行价

转载时间:2021.09.18(原文发布时间:2020.04.01)

207

阅读次数:207次

2020年第一季度,香港恒指震荡下行,新股表现则呈现分化。

3月31日,毕马威发布《2020年第一季度回顾:IPO及其他资本市场发展趋势》。报告显示,第一季度,香港主板共录得35宗IPO,总共筹资140亿港元。已完成主板IPO宗数为过去五年同期最高,但募资额超过10亿港元的IPO宗数从2019年同期的八宗减少至本季度的三宗,导致募资额同比下降约33%。

在大盘表现上,香港恒生指数在一季度一度跌破22000点。在这期间,上市的三十多家新股表现各不相同。

36氪统计发现,2020年第一季度,香港恒生指数从1月2日收盘的28543点跌至3月31日收盘的23603点,跌幅为20.9%。

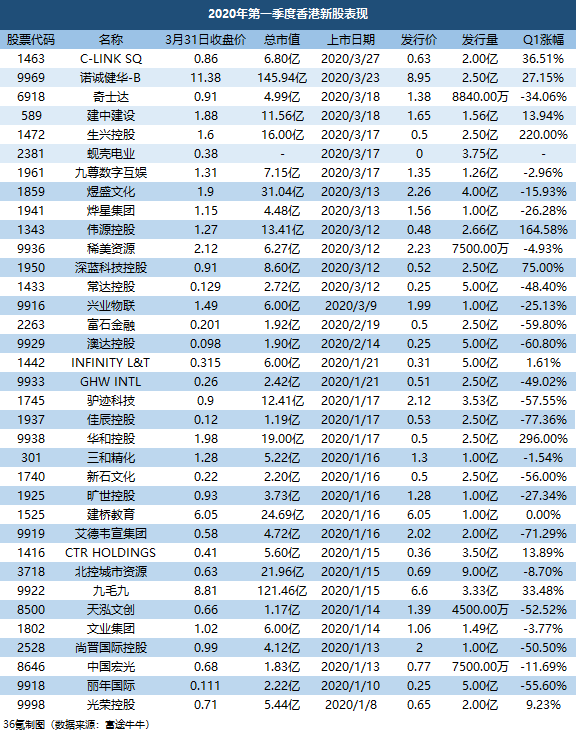

以3月31日收盘价计算,一季度上市的新股中,有22家股价处于破发状态,其中下跌最多的佳辰控股较IPO发行价跌幅达77.36%。

上市至一季度末股价上涨的新股则有11只,其中上涨最多的华和控股股价较IPO发行价涨幅达296%,接近三倍。

市场关注度较高的新股中,旗下拥有太二酸菜鱼、九毛九西北菜等品牌的餐饮连锁公司九毛九Q1股价涨幅为33.48%;2020年首家登陆港交所的生物医药科技股诺诚健华在7个交易日内涨幅为27.15%;被称为“中国综艺第一股”的煜盛文化表现不佳,Q1跌幅为15.93%。

展望后市,毕马威在前述报告中预计,市场活动放缓将继续影响IPO上市宗数和募资金额。

但毕马威也提到,短期内经济可能会受到负面影响,但是疫情也推动了新的经营模式和经营策略的发展。这些不确定性会继续给市场带来波动,包括影响交易数量和IPO项目的估值。世界各国政府的刺激计划有助于缓解影响,但这些措施如何转化为投资者信心仍有待观察。

行业专家共同推荐的软件

限时免费的市场情报洞察软件

新锐产品推荐

消息通知

咨询入驻

商务合作