企业财税课堂 | 所得税汇算清缴:去年的亏损,能用今年一季度盈利弥补吗?

编者按:本文来自微信公众号“猫叔说税”(ID:gh_5281eff67df4),作者:猫叔说税,36氪经授权发布。

最近,很多朋友都在咨询所得税弥补的问题。19年发生了亏算,2020年一季度盈利,能弥补19年的亏损吗?该怎么弥补呢?行,我们一起来看一下到底怎么回事?

汇算清缴完成之前「5月31日截止」,一季度预缴申报这个期间「4月18日截止」,关于一季度预缴能否弥补以前年度亏损这个问题就冒出来了。是不是不做汇算清缴就不能弥补以前年度亏损?

弥补肯定是可以的。

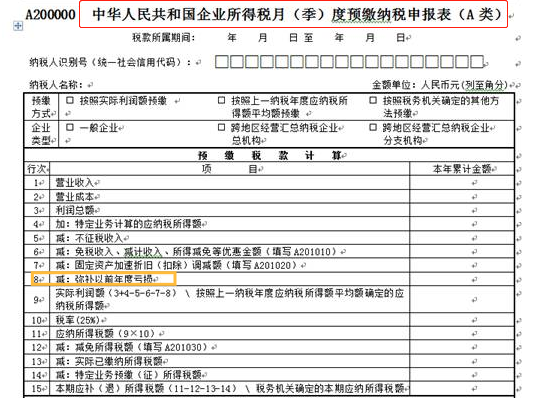

这点我们看看企业所得税预缴申报表就知道了,申报表本身是有这个栏次的。

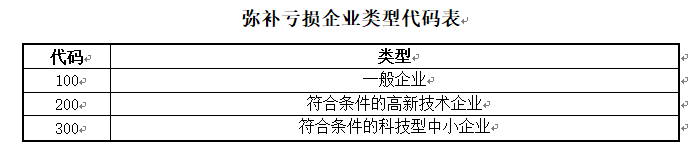

填表说明是这样说的,第8行“弥补以前年度亏损”:填报纳税人截至税款所属期末,按照税收规定在企业所得税税前弥补的以前年度尚未弥补亏损的本年累计金额。根据《财政部 税务总局关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)的规定,自2018年1月1日起,当年具备高新技术企业或科技型中小企业资格的企业,其具备资格年度之前的5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。

企业所得税预缴申报表填表说明是这样说的,第8行“弥补以前年度亏损”:填报按照税收规定可在企业所得税前弥补的以前年度尚未弥补的亏损额。所以,季度申报能弥补以前年度亏损,这个并无争议。

实践中,很多地方在预缴申报表上就做了限制,预缴申报表的第8行这一栏是灰色的无法填写。当然有些地方也没有做这个设定,还是可以手动填写。所以,看到是灰色的朋友就第一时间跳出来了,不能弥补,都是灰色的。

我们还是看看弥补亏损是怎么回事吧。

其实不管是自动关联还是可以手动输入,我们都要知道这个数据怎么来的,到底可以弥补多少?

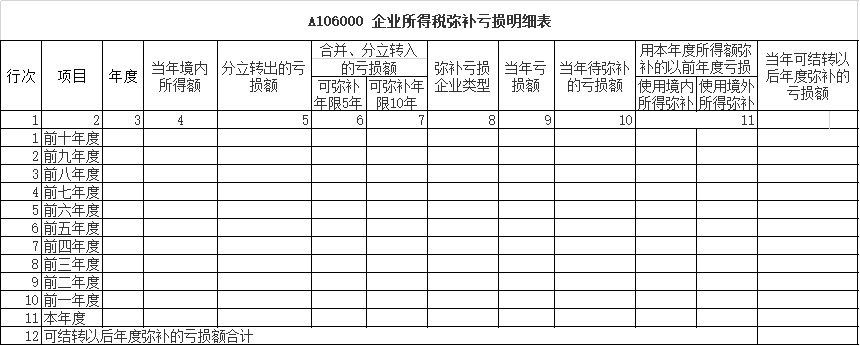

现在有很多同学可能正在做2019年企业所得税汇算清缴,也会涉及到A106000弥补亏损表的填写,所以我们也需要学习一下。

《企业所得税法》第五条规定:企业每一纳税年度的收入总额,减除不征税收入、免税收入、各项扣除以及允许弥补的以前年度亏损后的余额,为应纳税所得额。

《企业所得税法实施条例》第十条规定:企业所得税法第五条所称亏损,是指企业依照企业所得税法和本条例的规定将每一纳税年度的收入总额减除不征税收入、免税收入和各项扣除后小于零的数额。

《企业所得税法实施条例》第十条规定企业纳税年度发生的亏损,准予向以后年度结转,用以后年度的所得弥补,但结转年限最长不得超过五年。

财税[2018]76号规定自2018年1月1日起,当年具备高新技术企业或科技型中小企业资格(以下统称资格)的企业,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转以后年度弥补,最长结转年限由5年延长至10年。

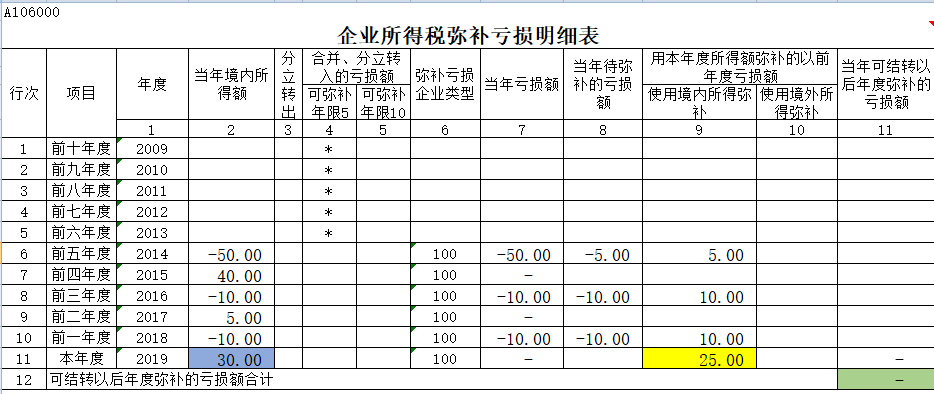

比如: 王五公司(非高新或者科技型中小企业),2014年企业发生亏损50万元,2015年盈利40万元,2016年亏损10万元,2017年盈利5万元,2018年亏损10万元,2019年盈利30万元。

那么这个过程最终就以2019年汇算清缴的这张表体现出来了。

所以,如果2019年的汇算结果没有出来,你无法知道19年到底是亏损还是盈利金额,你就无法知道你还能弥补的亏损到底是多少?

比如本案例中,19年最后所得是30万,那么之前年度的亏损都会被弥补干净,如果你19年一季度再去填数据,显然就是重复弥补了。系统设置汇算完成才可以弥补是完全有道理的。

关于汇算清缴中的弥补亏损表A106000,我们再通过几个案例来详细学习一下。纳税人弥补以前年度亏损时,应按照“先到期亏损先弥补、同时到期亏损先发生的先弥补”的原则处理。

案例1(一般企业)

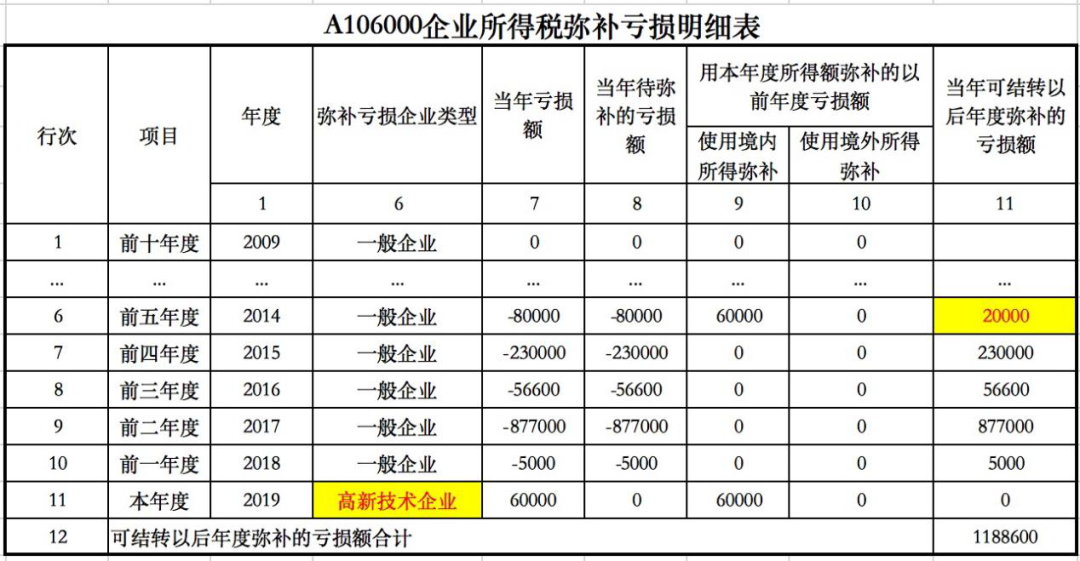

A公司主营建筑服务,2014-2018年发生亏损尚未弥补完毕,2019年度实现盈利,《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

此时,只需要按照亏损发生的自然年度顺序进行亏损弥补即可。由于A公司为一般企业,最长的弥补亏损年限为5年,因此2014年尚未弥补完的2万元就不能再结转到以后年度进行弥补了,而2015年及后续年度未弥补完的亏损,仍继续结转以后年度。

需要注意的是,上表中涂黄色的第11行第9列是本列以上各行的合计数,表示用本年所得弥补的以前年度亏损总额。

对于高新技术企业和科技型中小企业,按照《关于延长高新技术企业和科技型中小企业亏损结转年限的通知》(财税〔2018〕76号)的规定:自2018年1月1日起,其具备资格年度之前5个年度发生的尚未弥补完的亏损,准予结转至以后10个纳税年度弥补

案例2-1(高新技术企业)

B公司主营软件开发服务,2019年被认定为国家级高新技术企业,2014-2018发生亏损尚未弥补完毕,2019年度实现盈利,《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

此时,弥补亏损的顺序仍然按照亏损发生的自然年度顺序,但与案例1一般企业的结转亏损不同的是,由于B公司在2019年被认定为高新技术企业,那么2019年之前的5个年度的尚未弥补,最长的弥补亏年限就由5年延长到10年,因此2014年尚未弥补完的2万元就也可以结转以后年度。

案例2-2(由科技型中小企业转为一般企业)

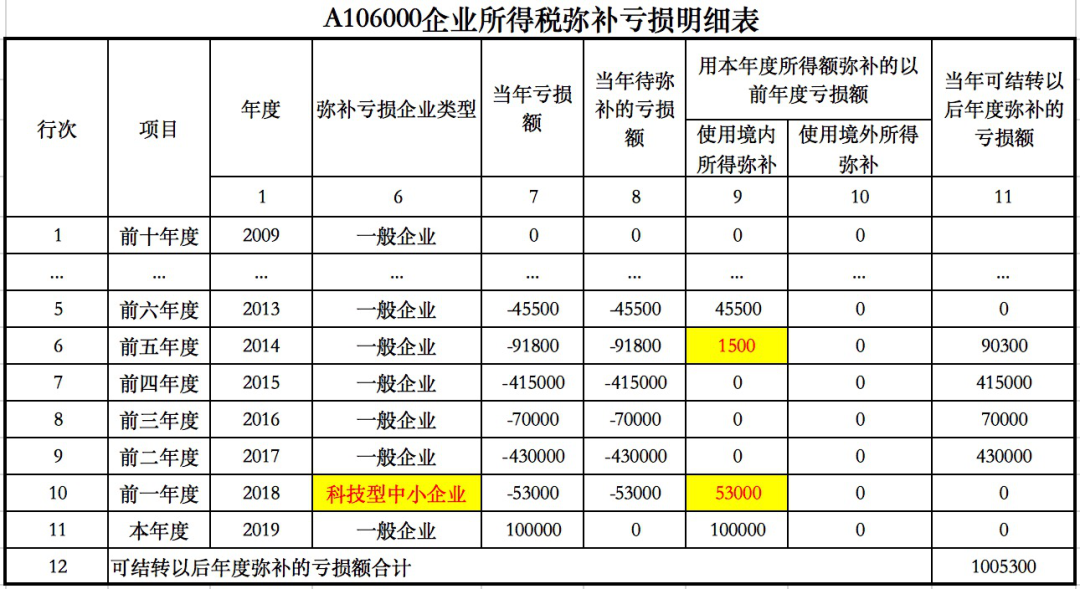

C公司主营电子元器件制造,2018年被认定为科技型中小企业,但2019年由于不符合科技型中小企业的条件而转为一般企业,2013-2018发生亏损尚未弥补完毕,2019年度实现盈利,《A106000企业所得税弥补亏损明细表》(局部)的填报如下图所示:

在案例2-2的背景下,弥补亏损的顺序就不再是按照亏损发生的自然年度顺序,而是按照亏损结转的到期年限顺序,先到期的先弥补,同时到期的,亏损先发生的先弥补。

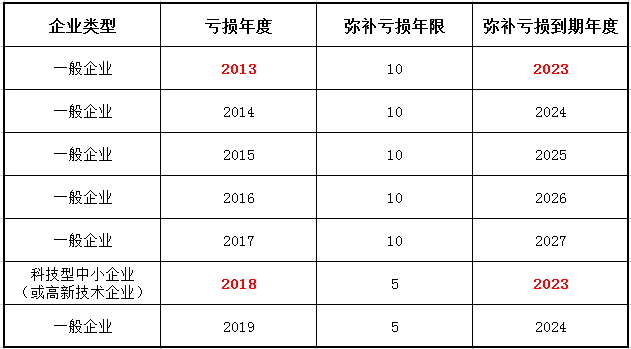

具体来说,由于C公司2018年被认定为科技型中小企业,那么C公司2013年-2017年度的亏损的弥补亏损年限为10年,即亏损结转年限在2023年-2027年间到期。但由于C公司2019年转为一般企业,企业2018年发生的亏损就只能结转以后5个年度,即亏损结转年限在2023年到期,下表具体展示了C公司各年度尚未弥补完的亏损的到期年度。

通过上表的展示,相信大家已经一目了然了~

2013年的亏损和2018年的亏损先到期,且同时到期,但2013年的亏损先发生,因此C公司弥补亏损的顺序就变成了2013、2018、2014、2015……2017。此后每一年,如果弥补亏损企业类型发生了变化,申报系统将自动重新计算弥补亏损年限的到期时间,然后根据新的到期时间,自动分配各年度的弥补亏损额。

封面图来源:视觉中国