详读理想汽车招股书:成本控制为最大亮点,递表前十天完成新一轮融资

编者按:本文来自微信公众号“IPO早知道”(ID:ipozaozhidao),作者:Stone Jin,36氪经授权发布。

据IPO早知道消息,美东时间7月10日,理想汽车正式向美国证券交易委员会(SEC)递交F-1招股说明书,计划以“LI”为股票代码在纳斯达克挂牌上市。这意味着,在先于小鹏汽车递表的同时,理想汽车或将成为继蔚来后、第二家在美上市的国内“造车新势力”。

理想汽车用作“占位符”的拟定募资额为1亿美元。承销团中,除早已确定的高盛、摩根士丹利和瑞银外,中金公司也于近期加入联席主承销商之列,而老虎证券和雪球则同样成为副承销商。

值得一提的是,在理想汽车正式递表当天(按北京时间计),蔚来与中国建设银行安徽省分行等六家银行签署战略合作协议,蔚来将获104亿元人民币综合授信,并与各银行在企业账户体系搭建、供应链金融、汽车金融等业务领域展开合作。

可以说,理想汽车的正式递表与小鹏汽车的即将递表,加之蔚来的股价已达约15美元、近3个月区间涨幅超400%的积极表现,似乎令国内的“造车新势力”行业焕发了第二春。

理想ONE交付破万,2022年推出新车型

招股书显示,理想汽车是第一个在中国成功实现增程式电动汽车(EREV)商业化的公司,其第一款车型——理想ONE 2019年11月开始批量生产,截至2020年6月30日共交付超过1.04万辆理想ONE。

产品定位方面,理想汽车主要讲战略重心放在15万人民币至50万人民币的SUV。这是基于随着消费能力的提高,中国家庭更倾向于选择SUV进行日常通勤及周末家庭旅行。

灼识咨询的报告显示,按销售量计算,SUV是至2020年中国乘用车市场增速最快的一个细分市场;其中,中大型SUV的增长幅度尤为明显。

在技术创新上,理想汽车集中在专有的里程扩展系统和智能车辆解决方案上加以研发。此外,理想汽车的动力总成系统(包括里程扩张系统)都具有FOTA(固件空中升级)功能,其能通过车辆日常使用的闭环数据,不断优化控制算法和软件呢配置。

在成立之初,理想汽车便在江苏常州设有生产基地。截至2019年12月31日,理想汽车研发团队总计超过1000人,包括超过390名从事智能技术研发的员工。

截至2020年3月31日,理想汽车在国内主要城市设有15个零售中心以及16个服务中心。

不过稍显意外的一点是,今年4月李想在直播中表态称——“未来3年只有理想ONE一款车”。

但根据此番招股书披露,理想汽车计划在2022年推出一款全尺寸高级电动SUV,并将配备新一代EREV动力系统,并进一步开发中型及紧凑型SUV以瞄准更广泛的用户群体。

一季度毛利率超8%,先于蔚来实现毛利转正

具体来看理想汽车的业绩表现。

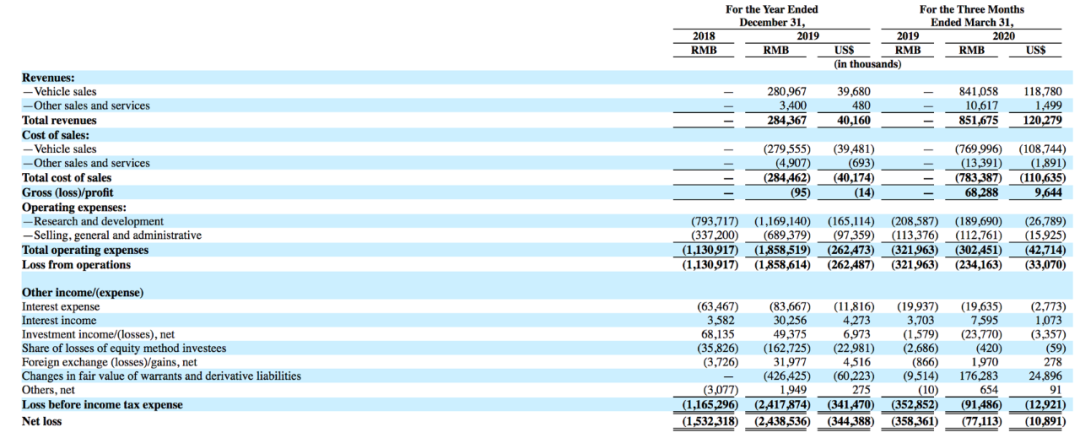

鉴于理想ONE 2019年11月才开始量产,因此2018年理想汽车并无任何收入,2019年全年收入全部来自于第四季度。

2019年(第四季度)理想汽车的营收为2.84亿元(人民币,下同),其中包括2.81亿元的车辆销售收入以及340万元的其他销售及服务收入,涵盖充电、车联网连接、FOTA升级、保修延长、会员服务等。

2020年第一季度,即理想ONE交付后的第一个完成季度,理想汽车的营收为8.52亿元,其中包括8.41亿元的车辆销售收入以及1062万元的其他销售及服务收入。

仅从营收及车辆交付数量来看,理想汽车与蔚来尚存一定差距。蔚来在第一季度的营收为13.72亿元,同期共交付3838辆,略高于理想汽车的2896辆;第二季度蔚来更是实现单季度交付量破万达10331辆,高于理想汽车的6604辆。

但颇令人意外的是,对比蔚来彼时上市前(2017年)超50亿元人民币的净亏损,理想汽车在亏损方面的控制显得极为“有效”。

2018年和2019年,理想汽车的净亏损分别为15.32亿元和24.38亿元,两年总计亏损不足40亿元;2020年第一季度,理想汽车的净亏损为7711万元,而2019年同期则为3.58亿元。

此外,理想汽车的毛利同样先于蔚来实现转正。在Q1财报电话会议上,蔚来创始人兼董事长李斌曾表示,“第二季度整车毛利率预计可以达到5%,整体业务毛利率可以达到3%。”

回到理想汽车身上,在2019年第四季度录得-9.5万元的毛利后,今年第一季度理想汽车的毛利达6829万元,毛利率为8.02%,其中整车毛利率为8.45%。

毛利为正的一大原因是相较于纯电动式,理想汽车切入的增程式电动技术成本更低一些;而另一大关键因素则是李想“对于成本和效率近乎变态的要求”。

数天前,李想即在朋友圈表示,“理想汽车超过3200人的团队,只有两个VP,连高级总监都寥寥无几。行政要求出差经济舱都必须买折扣最低的,经济酒店都要两个同性在一起住。理想ONE的上市发布会用了不到200万拿到上万的订单。”

而财务报表同样佐证了这一点。2020年第一季度,理想汽车的销售及行政费用为1.12亿元,而蔚来汽车在Q1该项费用则为8.48亿元。

当然,理想汽车的研发投入距离蔚来也有一定差距。2019年理想汽车的研发费用为11.69亿元,而蔚来则在2019年共投入44.29亿元用于研发;2020年第一季度,理想汽车和蔚来的研发费用分别为1.90亿元和5.22亿元。

某种意义上来讲,蔚来对于客户乃至公司员工都致力于提供最好的体验,而理想汽车的逻辑则是“健康的现金流才是王道”。

王兴及美团总计持股23.5%,为递表前唯一外部董事

必须承认的一点是,即使理想汽车对于成本有着苛刻甚至近乎极致的控制,但“造车”终究是一门烧钱的生意。

截至2020年第一季度,理想汽车拥有的现金及现金等价物为10.54亿元;截至2019年12月31日的现金及现金等价物为12.96亿元。

不过,截至2018年12月31日,理想汽车仅拥有7019万元的现金及现金等价物。而正是在这个时候,王兴及美团开始成为理想汽车最为重要的外部投资方。

2019年8月16日,理想汽车宣布完成了由王兴个人领投的5.3亿美元C轮融资,字节跳动同样在这一轮中入股。

另据招股书披露,7月1日,即F-1文件正式递表前10天,理想汽车再次完成5.5亿美元D轮融资,美团旗下全资子公司Inspired Elite Investments Limited出资5亿美元,李想个人出资3000万美元。

换言之,目前理想汽车的现金及现金等价物约为50亿元人民币。

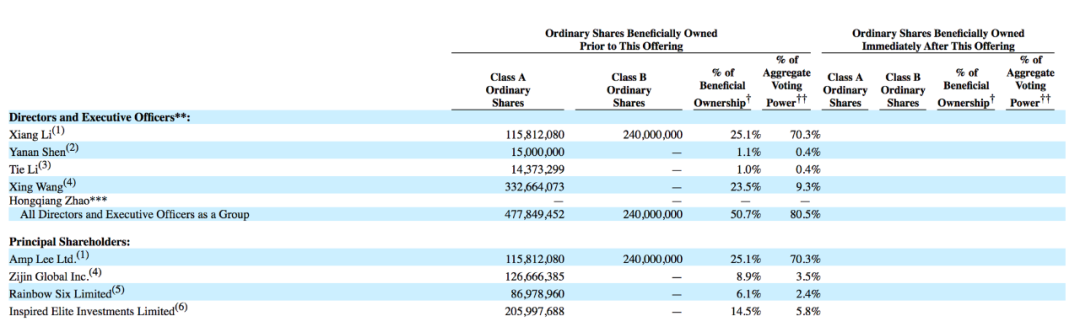

股东结构方面,IPO前,理想汽车创始人、董事长兼CEO李想共持有25.1%的股份,并享有70.3%的投票权;总裁沈亚楠和首席财务官李铁则各自持有1.1%和1.0%的股份。此外,汽车之家联合创始人樊铮则持有6.1%的股份和2.4%的投票权。

外部投资方中,王兴个人及美团旗下全资子公司总计持有理想汽车23.5%的股份和9.3%的投票权。值得一提的是,在理想汽车递交F-1文件前,王兴也是唯一一名除管理层外的董事。

事实上,王兴和美团之于理想汽车的重要性甚至高于蔚来上市前腾讯与高瓴资本的角色。在蔚来上市前,腾讯和高瓴资本分别持有蔚来汽车15.2%和7.5%的股份,总计的持股比例为22.7%,略低于王兴加美团的23.5%。

这似乎也就不难解释,王兴过去一周在“饭否”平台上以极高的频率为理想汽车“造势”。

一切顺利的话,小鹏汽车近期同样将正式向SEC递交F-1招股文件。

在2019年11月4亿美元C轮融资完成后,小鹏汽车的估值约为40亿美元;另据《晚点LatePost》此前报道,理想汽车5.5亿美元D轮融资完成后的估值为40.5亿美元。而截至上周五美股收盘,蔚来的市值已超过170亿美元。

以此推测,一旦理想汽车或小鹏汽车顺利完成在美上市,未来股价的增长空间似乎值得一定的期待。