全球九大银行的启示:零售银行并不是商业银行的业绩救星

编者按:本文来自微信公众号“新金融琅琊榜”(ID:finrank),作者:董云峰,36氪经授权发布。

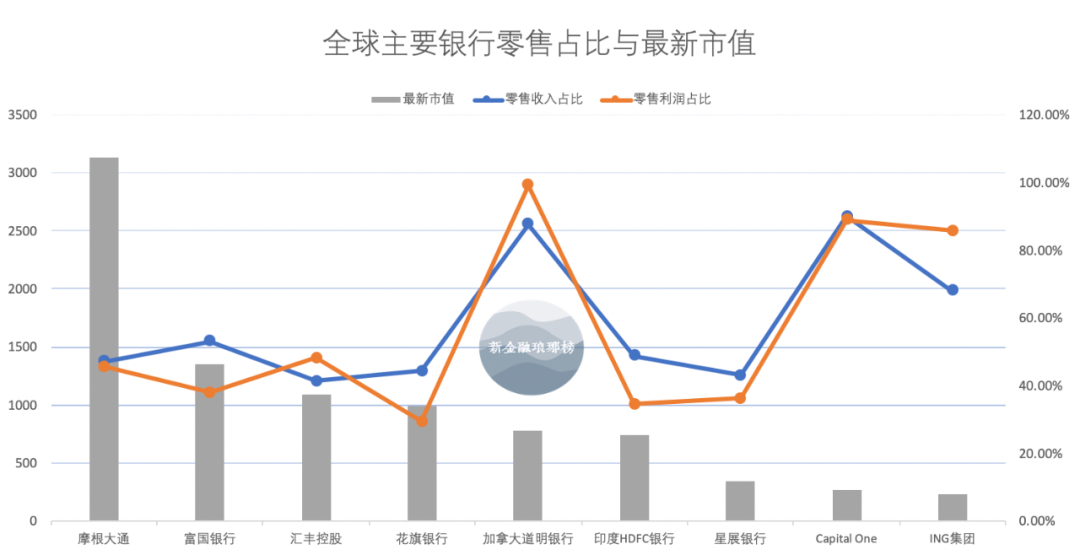

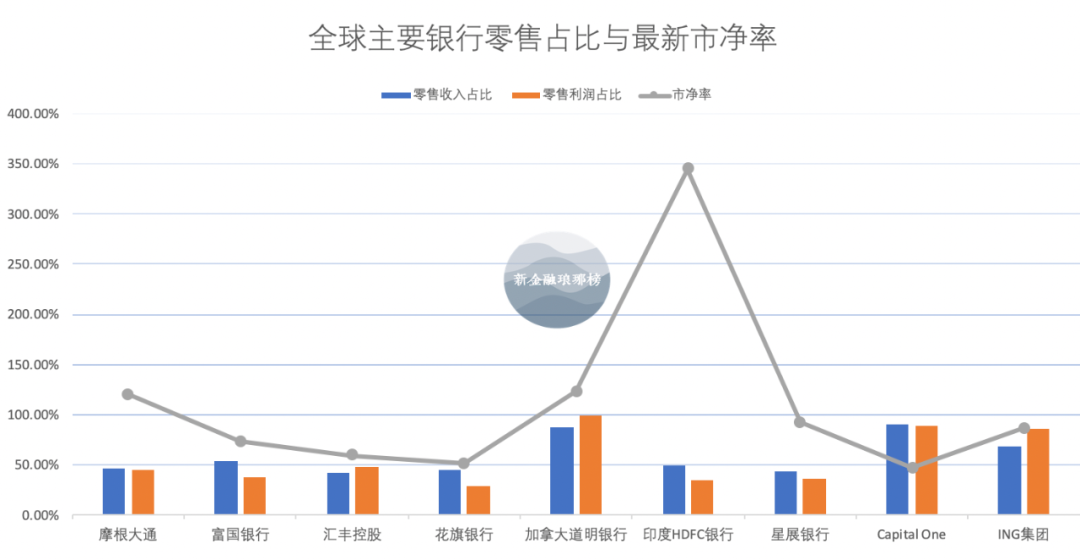

从全球来看,商业银行的零售占比,与业绩和股价表现没有必然联系。Capital One与TD银行的零售占比均超过90%,市净率却天上地下;而摩根大通的零售业务占比不到50%,市值全球第一。当下,比起富国与Capital One,摩根大通与TD银行更值得中国银行业借鉴。

零售为王,得零售者得天下……多年来,零售转型是银行业的主旋律,乃至成为了一种政治正确。

那些零售业务突出的银行,诸如招行、平安,在资本市场上享受到了明显的溢价,目前两家银行的市盈率分别达到8.67倍、8.66倍,市净率分别为1.4倍、0.9倍,均远好于行业平均水平。

今年新冠疫情爆发之后,零售业务受到了严重冲击,加之这两年信用风险抬头,也让商业银行开始重新思考零售业务的定位。

最直接的疑问是,零售占比是不是越高越好?商业银行是不是必须零售优先?

要想回答这个问题,何不将视野放大到全球?不妨看看国外的银行是怎样的,尤其是历史悠久的大行。

在本文中,新金融琅琊榜梳理了9家国外银行的最新业务数据:摩根大通、富国银行、汇丰控股、花旗集团、Capital One、TD银行(道明银行)、ING(荷兰国际集团)、星展银行和印度HDFC银行。

我们发现:商业银行的零售占比,与业绩和股价表现没有必然联系。

摩根大通的零售业务占比不到50%,市值与市净率都是全球大银行最高水平;目前其市值超过3000亿美元,去年末一度超过4000亿美元,大幅领先于工商银行。

Capital One与TD银行的零售占比均超过90%,但是股价表现相差甚远,从市净率来看,前者仅为0.47倍,后者高达1.23倍。

印度HDFC可以代表发展中国家的情形,这家银行成长速度极快,市净率超过3倍,目前市值超过700亿美元,但是其零售营收与净利润占比都不到50%。

富国银行与Capital One已然跌落神坛,但是国内仍充斥着对这两家银行的各种鼓吹,也是一个神奇的现象。

放眼全球,摩根大通是全能大行的典范,TD银行是零售之王,它们一直保持着良好的成长性,并且有着强大的数字化能力。

在当下,比起富国银行与Capital One,摩根大通与TD银行或许更值得借鉴。

总而言之,对于努力寻求转型的中国商业银行而言,零售银行是一个重要选择,但并非唯一的选择,也不一定是适合自身的选择。

零售银行不是什么大救星。比起零售占比,更重要的是风险管理能力与数字化能力。

摩根大通:

零售占比不到一半,市值全球第一

摩根大通的大零售业务隶属于零售与社区银行部门(CCB)。

目前,摩根大通的大零售业务覆盖6300万美国家庭,其中包括400多万家小企业。该行是美国最大的信用卡银行,在按揭贷款和汽车贷款市场的排名分别为第二、第三名。

财报显示,2019年,摩根大通零售与社区银行实现营业收入558.83亿美元,占比为47.08%;该项业务净利润166.41亿美元,占比为45.68%。

去年摩根大通的零售存款平均余额6940亿美元,零售贷款平均余额4640亿美元;活跃移动用户达到3700万,同比增长12%,规模与增速均为美国银行业之首。

此外,零售与社区银行是摩根大通盈利能力最强的业务,去年ROE高达31%,远超过全行15%的整体水平。

摩根大通是目前全球市值最高的银行,最新市值在3000亿美元左右,力压工行;市净率达到1.2倍,是工行的2倍有余。去年末,这家银行的市值一度超过4000亿美元。

富国银行:

银行界“网红”,被摩根大通吊打

在2019年财报里,富国银行将业务分为三个部门:社区银行业务、批发银行业务和财富与投资管理业务,其社区银行业务对应的正是国内的大零售概念。

去年富国银行社区银行业务实现营业收入453.16亿美元,净利润73.98亿美元,同比分别下滑29%、3%,占全行的比重分别为53.06%、37.84%。

或许是业绩不振推动了变革步伐,今年2月11日,富国银行宣布进行组织架构调整,原有的三大板块调整为五大板块:个人和小企业业务、消费金融、商业银行业务、公司和投资银行业务、财富和投资管理。

此次调整突出了消费金融业务,也显示出做大对公业务的意图。富国还挖来了摩根大通的按揭贷款业务负责人Mike Weinbach,由其担任消费金融部门的首席执行官。

在社区银行业务方面,去年末,富国银行共有超过3000万的活跃数字客户,其中活跃移动客户为2440万。

在资本市场上,截至上周五收盘,富国银行市值为1357.68亿美元,市净率为0.73倍,被摩根大通甩开了差距。

过去四五年来,富国银行的市值基本原地踏步,2018年以来更是一路下滑,目前市值相比2018年初的历史高点缩水了接近一半。

花旗集团:

零售占比一般,市净率很低

花旗的大零售业务,属于全球零售银行部门(GCB),包括零售银行与财富管理,还有按揭贷款、小企业金融,以及银行卡业务。

财报显示,去年花旗全球零售银行业务总收入329.71亿美元,占全部收入的比重为44.38%;净利润为57.02亿美元,占全部净利润的比重为29.39%。

花旗GCB以美国、墨西哥和亚洲为战略重点,在19个市场为1.1亿多客户提供服务。

相比汇丰,花旗的业绩表现要平稳的多。尽管如此,过去几年里,花旗的股价一直起色不大,上周收盘价47.41美元,总市值994.76亿美元,与汇丰相差无几,同样较2018年初最高点跌去了一半。

目前花旗股票市净率0.51倍,略低于汇丰,为欧美大行较差水平。

汇丰控股:

零售占比不低,整体暮气沉沉

汇丰控股的业务分类相对特殊,其零售业务主要对应的是零售银行与财富管理部门,但是私人银行是一个单独的部门,小企业业务则在企业银行部门。

财报显示,去年汇丰的零售金融与财富管理业务总收入231.92亿美元,占比为41.34%;税前利润64.28亿美元,占比为48.16%。

在汇丰零售业务的税前利润当中,来自香港地区的达到65.50亿美元,也就是说其他地区加起来的税前利润整体为负,其他业务同样如此——以香港为主的亚洲地区贡献了汇丰的绝大多数盈利。

这可以解释,为什么前阵子汇丰控股取消派息,会在香港市场引起震动。

如果加上汇丰控股的全球私人银行业务,以及被归入到企业银行业务的小企业业务,汇丰的零售占比会更高,应该与摩根大通不相上下,甚至略高一些。

本世纪以来,这家老牌银行整体在走下坡路,市值基本没有什么增长,与摩根大通的差距越拉越大:目前汇丰市值刚刚超过1000亿美元,仅为摩根大通的1/3,市净率0.59倍,为摩根大通的一半。

ING:

零售占比挺高,过去两年市值暴跌

同样在衰落在老牌巨头,还有ING。

ING是欧洲主要商业银行之一,总资产超过1万亿美元,入选巴塞尔委员会全球系统重要性银行。

财报显示,去年ING的零售银行业务(荷兰、比利时、德国及其他地区零售业务加起来)总收入为136.04亿美元,占比为67.96%;净利润为36.60亿美元,占比为85.75%。

在资本市场上,截至上周五收盘,ING的总市值为231.08亿美元,市净率0.86倍。2018年以来,ING股价一路下跌,市值从最高时800多亿美元,缩水到目前200多亿美元。

值得一提的是,ING是全球直销银行鼻祖,于1997年在加拿大首创直销银行ING Direct 。

Capital One:

零售神话跌落,市净率垫底

前面说的都是综合性的大行,接下来我们看看最纯正的零售银行,也是国内无数人膜拜的Capital One。

Capital One的大零售业务由两块构成:信用卡业务、零售银行业务。

财报显示,去年Capital One信用卡业务营业收入183.49亿美元,占比64%;净利润31.27亿美元,占比57%。同期零售银行业务营业收入73.75亿美元,占比26%;净利润17.99亿美元,占比32%。

加总之后,得出其去年大零售营业收入合计257.24亿美元,占比90%;净利润49.26亿美元,占比89%。

Capital One成立于1994年,从美国弗吉尼亚州Signet银行信用卡部门起步,逐渐发展成美国信用卡巨头,目前是全美第五大零售银行和第八大银行。

不过,近年来,Capital One的零售神话显得黯然失色,其业绩大幅波动,多次出现负增长。随着神话跌落,它曾享受的估值溢价亦不复存在。

截至上周五,Capital One收盘价60.11美元,总市值274.96亿美元,市净率0.47倍,在全球大中型银行里处于垫底水平。

TD银行:

零售占比极高,市值远超Capital One

同样是主打零售的银行,TD银行(道明银行)的估值却远高于Capital One。

TD银行是北美十大银行之一,拥有2500多万客户。作为一家总部在加拿大的银行,它还是美国最成功的外资银行。

财报显示,去年TD银行的零售业务收入258.04亿美元,净利润88.87亿美元,占比分别为87.71%、99.19%。

若论零售占比,TD银行与Capital One不相上下,可是两家银行的股价表现大相径庭。

截至上周五收盘,TD银行的股价为43.07美元,总市值779.21亿美元,市净率高达1.23倍,对Capital One形成碾压之势;其市净率与摩根大通旗鼓相当,代表了欧美大型银行最高水平。

这背后,TD银行的发展战略相对稳健,客群资质较Capital One更好,并且零售银行产品更加多元化。

TD银行还是知名的在线金融服务平台,拥有超过1200万活跃数字客户。

星展银行:

零售占比一般,市净率不低

再来看看亚洲地区的银行。星展银行,新加坡乃至东南亚最大的商业银行,拥有AA-和Aa1的信贷评级,为亚太地区最佳水平。

财报显示,去年星展银行的零售金融与财富管理业务实现营业收入62.99亿新币(44.57亿美元),占比为43.13%;税前利润27.77亿新币(19.65亿美元),占比为36.28%。

可以看到,星展的零售业务不算太突出,占比与国内大型银行相当。

截至上周五,星展银行的总市值为347.25亿美元,市净率为0.92倍,在全球大中型银行里属于良好水平。

印度HDFC银行:

零售占比一般,股价很强势

最后要说的是印度的大型商业银行HDFC。这家银行最新的市值超过700亿美元,市净率高达3.45倍。去年下半年,其市值曾盘踞在1000亿美元之上。

财报显示,去年HDFC银行的零售银行营业收入8922亿卢比(117.60亿美元),占比为48.85%;税前利润1180亿卢比(15.54亿美元),占比为34.57%。

从占比来看,HDFC与星展以及中国的大型商业银行差不多。

HDFC银行是1994年首批获得印度储备银行(RBI)批准成立的民营银行之一。它还是印度最早与VISA和万事达建立合作的银行。

这家银行成长速度极快,过去10年里,其净利润增加了6倍多。

可以说,印度市场的巨大潜力,以及HDFC银行所表现出的高成长性,才是其高估值的核心,而不是什么零售占比。